前言:你是否也擔心這些事?

你是否曾經有過這樣的想法,不論你是爸爸、媽媽、丈夫或是妻子,甚至你只是你。有時候你會覺得很累、想要休息一下,但緊接著而來的是各種責任與壓力,休息的話…

未來的房租或房貸還繳的起嗎?

小朋友的學雜費該怎麼辦?

如果這期間發生意外急需現金,我有辦法嗎?

你真的很疲倦,但回頭一看,你發現你的人生不被允許按下暫停鍵。

這種心境我也經歷過,甚至影響到了我的心態,進而影響到投資績效。

想要知道詳情可以參考這篇故事:我被虛擬貨幣詐騙了30萬台幣。

在沒有底氣的情況下我讓自己的職涯暫停,因此被詐騙了30萬台幣。

從這件事情後,我認為在檢視自己財務體質中,抗風險應該是要最先考量的要素。

重點摘要

- 建立抗風險家庭財務結構的核心要素:抗風險財務結構應包含充足的備用金(至少6個月生活支出)、合理的保險配置(涵蓋重大風險且成本可控),以及多元收入能力,來確保即使突發狀況發生,家庭仍能穩定運作、不影響長期資產。

- 常見錯誤與應避免的陷阱:高額負債、將緊急預備金投入高風險投資,以及夫妻間缺乏財務目標共識,都是在關鍵時刻可能導致家庭財務危機的重要隱患,應特別注意並提前溝通與規劃。

- 抗風險財務設計的重要性:這不僅是穩健投資與幸福生活的基礎建設,也是面對不確定性時的心理防線與選擇權,讓家庭能在風暴中保持穩定並持續前行。

什麼是抗風險的家庭財務結構?

我所謂的「抗風險的家庭財務結構」,指的是:

「即使遭遇突發狀況,仍能維持基本生活與心理穩定,有復原能力的財務配置。」

也就是說,請你試著設想這個情境——

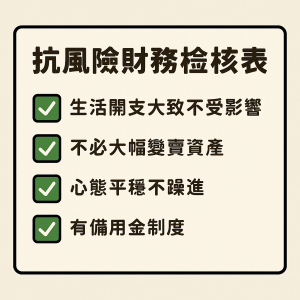

如果接下來半年你完全沒有收入,你是否能:

- 生活受到的影響只是「有感但可忍受」,大概打個八折

- 不需要大幅度變賣資產(例如房子、股票、退休金等)

- 大多數時候依然能保持心態穩定,做出理性的判斷

當這三件事你都能達成,我認為你就建立了基本的抗風險財務結構。

基本生活不受重大衝擊:把生活費打八折,是個可行的測試

現實是,一旦失去收入,生活勢必會受到影響。

但如果你的財務結構具備一定的抗風險能力,那影響不該大到讓你覺得痛苦或失控。

以我自己為例,我會以「生活費打八折」作為情境測試。

也就是說:

- 每月兩次大餐,改為一次

- 每年兩次出國,縮減為一次

- 每天一杯超商咖啡,改成自己泡的手沖

這不是刪除,是減少,是調整而不是犧牲。

這其實也是一種「退休前的模擬練習」。

因為當你退休後失去主動收入,勢必也會進行類似的生活型態調整。

所以,我會鼓勵你把這段「假設半年沒收入」的練習,

視為提前體驗你未來退休生活的縮影。

這不但幫助你檢視財務結構,也有助於確認你是否真的準備好退休。

不需變賣長期資產:保留你的投資成果

在沒有收入的狀況下,若你需要變現部分風險較高的資產,那是一種策略。

但如果你必須大幅度清空長期投資,那表示你的財務結構還不夠健康。

長期投資是靠時間累積出來的,你現在賣掉,損失的不只是眼前的數字,而是時間與複利效益。

我們經常聽到「複利是第八大奇蹟」,但你要記得:

它的魔法來自於不中斷。

因此,當你在盤點自己的抗風險能力時,請將「不碰長期資產」作為一項指標。

畢竟,若為了暫時的資金缺口就賣掉養了好幾年的投資,

不但傷害未來的退休生活,也容易造成心理壓力與決策焦慮。

心有餘裕:是你做出好選擇的條件

真正的「心有餘裕」,是指即便遇上突發狀況,你依然能冷靜判斷、正常生活,晚上能安穩睡覺,和家人也不至於爭執。

我們來做一個情境想像:

你突然離開職場半年,四個月後情況解除,開始找工作。

這時你收到一份綜合評估覺得「很不喜歡」的工作邀約,你會接受嗎?

再來,若是「不喜歡但還能接受」的工作呢?

我認為,只有當你有餘裕拒絕「不喜歡的選項」時,你才真正擁有選擇權。

而這份選擇權,來自於你的財務底氣。

它讓你知道,即使拒絕,明天的你仍然能過得不錯,繼續尋找更適合的機會。

四大面向建立抗風險能力

1. 備用金制度:現金是你財務體質的免疫系統

現金不需轉換、無成本、立即可用,當危機來臨時,能立刻發揮作用。

無論是突發的醫療支出、工作中斷,還是市場劇烈波動,真正決定一個家庭能否穩住的,往往不是投資報酬率,而是手上的現金流。

現金儲備,就像身體的免疫系統,能在第一時間阻擋風險的擴大,不需急售資產、也不用馬上借錢或動用信用卡。

它給你喘息空間,也給你選擇權。當你有選擇權,你就能穩定做決定,而不是被逼急了出手。

我建議最低應建立 6 個月的生活支出做為備用金。

延伸閱讀:只有記帳才能知道自己的開銷,才能建立起有效的備用金。

像我是風險偏好高、願意承擔更多市場波動的人,我設 6 個月就可以;我太太比較保守,她希望預留一整年的備用金。

6 個月、1 年、甚至 2 年都沒有絕對正解。最重要的是:哪個金額會讓你晚上睡得著?那,就是你的安全水位。

2. 風險轉嫁機制:保險是你無法承擔的風險的後盾

保險的本質是用小錢對抗大風險,把低機率但高衝擊的事件,轉嫁給保險公司。

我喜歡這樣形容保險:

『這是一場莊家與你都不希望有人獲勝的賭局。』

例如意外險,沒有人希望出事來換取理賠;但若真的發生,保險就會是你財務上的防火牆。

要配置保險,我建議把握 4 大原則:

- 涵蓋重大風險:優先保重大疾病、意外事故、失能等你無法自行承擔的風險。

- 槓桿比高:保費便宜、理賠金額高。用最少資源換取最大保障。

- 成本可控:保費應控制在收入 5~8% 範圍內,避免因保費太高,反而讓你沒錢吃飯或無法儲蓄退休金。

- 主要經濟支柱優先保障:負擔家庭收入最多的人,應該要配置最完整的保險。因為若這個人出事,家庭損失最大。

🧱 常見誤區:

- ❌ 投資型保單一兼兩顧 → 保險和投資都被壓縮了,兩頭空。

- ❌ 幫小孩買很多保險 → 大人出事小孩更難撐,小孩保險應簡單就好。

- ❌ 保得越多越安心 → 忽略現金水位和投資資源,反而造成壓力。

記得,保險是工具,不是全部。用它補足你無法承擔的風險就好。

3. 多元收入能力:當世界改變,你仍能生存

若你只有一份收入來源,當那份收入中斷時,整個家庭就會陷入風險。

尤其在這個變化快速的時代:

- AI 發展快速,會不會哪天輪到你的工作被取代?

- 疾病、照顧責任、或職涯轉折,都可能讓你暫時無法工作。

我建議從以下三個方向開始強化:

- 提高備用金水位:給自己更長的緩衝期。

- 培養多元能力:跨領域學習,增加工作選擇權。

- 發展第二收入:即使只是每月幾千元,也能降低單一收入斷裂的風險。

我自己就是透過寫作經營個人品牌,慢慢發展出除了本業之外的收入來源。

你可以從寫作、攝影、線上課程、接案、投資等方式起步,最重要的是要開始。

🧠 建議:先從你有興趣、能負擔時間開始,善用網路免費或付費資源(例如 YouTube、Udemy、Skillshare、Podcast),持續培養新技能。

4.了解自己的投資:風險來時不慌張,才能出好牌

當你失去主動收入,投資資產就成了你唯一的「現金化選項」。

此時若你不了解自己手上的投資,就可能因情緒而錯殺未來會上漲的資產。

我建議你花點時間釐清以下問題:

- 我的資產中,哪些是高風險資產?(例如:槓桿型 ETF、小型股、幣圈)

- 哪些資產可以快速變現?會不會賣了就虧?

- 一旦緊急時賣出,我會打幾折?對我未來資產成長影響有多大?

📌 實務建議:

提前為這些情境擬定「危機處置順序」清單。當意外發生時,你就可以冷靜地照著處理,而不是情緒化地亂砍。

這樣的準備,不是要你每天焦慮,而是讓你在真正需要的時候,可以果斷、低損地做決定。

避免這些錯誤讓你更容易倒下

即使你已經建立起完善的財務免疫系統,仍有幾個常見的陷阱,可能會讓你在關鍵時刻功虧一簣。以下這三個錯誤,請務必避免。

錯誤一:高額負債,拖垮你的人生現金流

現代人完全不負債幾乎是不可能的事。房貸、車貸、學貸,許多人生階段都仰賴貸款的輔助。但關鍵在於分辨好債與壞債。

我個人的判斷方式是這樣的:

- 若利率低於房貸水準(例如2%~3%),可視為「好債」,因為它可能能創造價值;

- 若高於這個門檻,且沒有帶來對等回報,則是「壞債」,應該盡快清償。

此外,債務佔你財務總資產的比重也很重要。以公司治理角度來看,當債務比率超過40%,就會被視為經營風險偏高。個人理財也適用這個概念:當你的總債務金額超過淨資產的 40%,就該開始謹慎處理與壓低。

否則,每當風險來襲,你就可能沒有調整空間,陷入惡性循環。

錯誤二:把緊急預備金拿去投資

緊急預備金的存在,是為了讓你「活下來」,不是拿來「滾更大的錢」。

它的角色不是幫你創造報酬,而是幫你度過難關。

許多人會把這筆錢投入定存以外的投資工具,例如:基金、ETF,甚至股票與虛擬貨幣,想「閒錢不能閒著」。但這是非常危險的決定。

投資有週期、需要時間醞釀,而且伴隨風險波動。一旦你在風險來臨的當下,發現緊急預備金也正在下跌,你不僅無法提領,還會讓心理壓力倍增,甚至被迫在最低點出場。

記得這個原則:緊急預備金的目的,是為了讓你在最差的情況下,仍然保有選擇權與餘裕。

當你把它投資掉,你就失去了這個底氣。

錯誤三:與配偶的財務目標沒有共識

進入婚姻或建立家庭後,「個人理財」不再只是個人的事。

你與伴侶之間的風險承受度、理財觀念若沒有對齊,很容易在關鍵時刻產生摩擦,甚至引發關係危機。

我記得我剛開始與老婆交往時,我熱情地跟她分享理財的觀念。她說:「我不擅長這個,交給你就好了啦!」

當時我回她:「的確我現在可能懂比較多,但如果我哪天做錯了,沒有人提醒我怎麼辦?又或者某個投資在短期是虧損,但長期有潛力,如果你不了解,看到虧損會不會很焦慮?會不會影響我們的溝通和信任?」

這次對話之後,她開始嘗試了解理財,甚至現在比我還熱中研究某些投資工具。

📌 根據研究(備註一),因為金錢觀不一致而導致的離婚比例高達 3~5 成。這些不是因為彼此不相愛,而是因為對財務的安全感定義不同,卻從未好好溝通。

舉例來說:

- 我的風險承受度比較高,覺得緊急預備金準備半年就夠;

- 但太太覺得至少要一整年才安心。

如果我們從未討論過這些差異,實際操作時,她可能一直焦慮,而我也可能不耐她的「碎念」。這會默默地消耗關係。

所以不要忽略這件事:溝通財務,不是討論錢,是討論信任與安全感。

總結:家庭抗風險不是選項,是責任

打造一個抗風險的家庭財務結構,不只是對自己負責,更是對家人的承諾。

它不是奢侈的選項,而是你穩健投資、長期幸福的基礎建設。

有一句英文諺語說得好:

“The race is not to the swift, but to those who keep on running.”

跑得快的人不一定贏,能堅持跑到最後的,才是勝利者。

同樣地,理財的關鍵不在於你一次賺多少,而在於你能否持續不斷、穩健地走下去。

抗風險的財務設計,讓你在遭遇打擊時,仍然能站得住腳。它就是你的底氣、你的盔甲,也是你在風暴中持續前行的力量。

備註一:

*北美 191 位離婚財務分析師(CDFA®)調查,22% 的離婚主因是「金錢問題」

*20–40% 的離婚是因財務衝突引起,其中 Gen X 和 Boomer 離婚者中,分別有 41% 與 29% 歸因於財務分歧